RWA: Qué Son los Activos del Mundo Real en Blockchain y Cómo Funcionan

🟡 INTERMEDIO

Esta guía requiere conocimientos básicos de blockchain. Si eres principiante, lee primero nuestra guía Básica

Imagina poder comprar una fracción de un edificio en Madrid por 100€, invertir en una obra de arte valorada en millones sin ser millonario, o prestar dinero a empresas reales y cobrar intereses directamente en tu wallet. Eso es exactamente lo que los RWA (Real World Assets) hacen posible.

En 2025, el mercado de RWA ha alcanzado los 12.000 millones de dólares y se proyecta que llegará a 16 billones para 2030. No es hype: instituciones como BlackRock, JP Morgan y HSBC ya están tokenizando activos reales en blockchain.

En esta guía te explicamos qué son los RWA, cómo funciona la tokenización, los mejores proyectos del sector y si realmente vale la pena invertir en ellos.

¿Qué Son los RWA (Real World Assets)?

RWA activos reales (Real World Assets) son activos del mundo físico o tradicional que se representan como tokens en una blockchain.

Básicamente: convertir cosas reales (edificios, oro, bonos, facturas) en tokens digitales que puedes comprar, vender y transferir en blockchain.

Ejemplos Prácticos

Ejemplo 1: Edificio tokenizado

- Un edificio en Barcelona vale 5 millones de euros

- Se crea un token que representa ese edificio

- Se emiten 5.000.000 de tokens (1€ cada uno)

- Tú compras 1.000 tokens por 1.000€

- Ahora posees el 0,02% del edificio

- Cobras el 0,02% de los alquileres mensualmente

Ejemplo 2: Bono del tesoro tokenizado

- Un bono del gobierno de EEUU con rendimiento del 4% anual

- Se tokeniza en blockchain

- Lo compras con stablecoins desde tu wallet

- Cobras intereses en crypto cada mes

- Lo vendes cuando quieras sin esperar vencimiento

Ejemplo 3: Factura tokenizada

- Una empresa tiene una factura pendiente de cobro de 100.000€ en 90 días

- Tokeniza esa factura

- Inversores compran tokens de esa factura

- La empresa cobra anticipado (minus un descuento)

- Los inversores cobran los 100.000€ cuando la factura se paga

¿Por Qué Tokenizar Activos Reales?

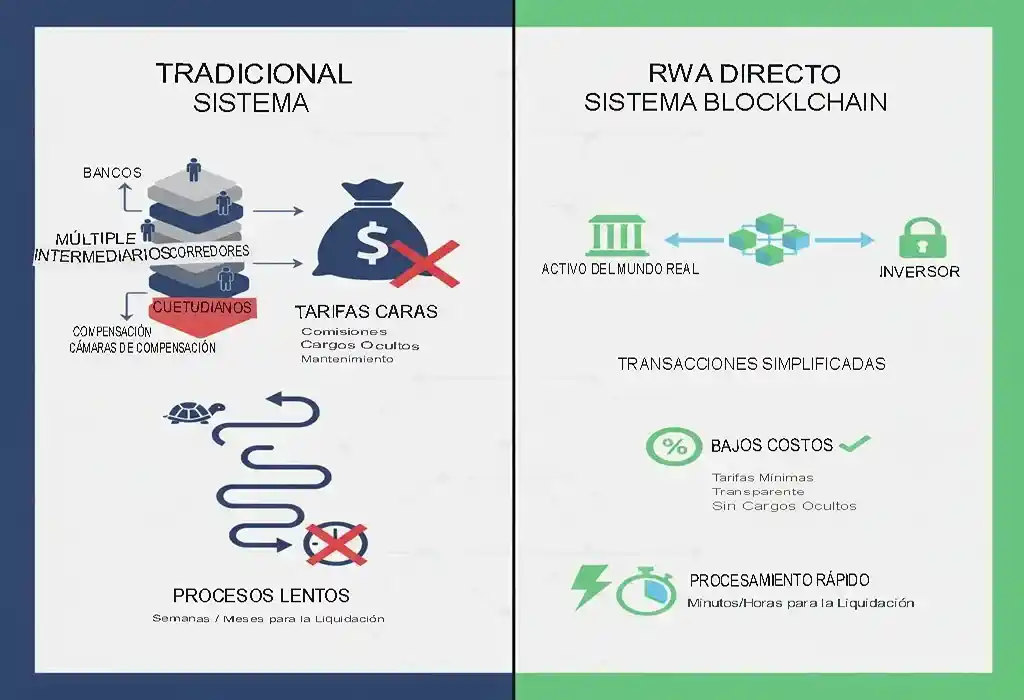

Problema del Mundo Tradicional

Barreras de entrada altísimas:

- Quieres invertir en inmobiliario → Necesitas mínimo 50.000€-100.000€

- Quieres comprar bonos corporativos → Mínimo 100.000€

- Quieres una obra de arte → Millones de euros

Iliquidez:

- Vendes un inmueble → Tarda meses

- Vendes una empresa privada → Tarda años

- Vendes arte → Difícil encontrar comprador

Costes y burocracia:

- Notarios, abogados, gestores

- Comisiones del 3-10%

- Papeleo interminable

Solución con RWA y Blockchain

Fraccionamiento:

- ✅ Inviertes desde 10€-100€

- ✅ Acceso a activos premium antes exclusivos

- ✅ Diversifica en 50 activos vs 1 solo

Liquidez 24/7:

- ✅ Compra/vende tokens cuando quieras

- ✅ Mercado secundario siempre abierto

- ✅ Sin esperas de meses

Transparencia:

- ✅ Propiedad verificable en blockchain

- ✅ Historial inmutable

- ✅ Auditorías públicas

Eficiencia de costes:

- ✅ Sin intermediarios (o menos)

- ✅ Comisiones del 0,5-2% vs 5-10%

- ✅ Procesos automatizados con contratos inteligentes

Tipos de Activos Reales Tokenizados

1. Inmobiliario (Real Estate)

Qué se tokeniza:

- Edificios residenciales

- Oficinas comerciales

- Hoteles

- Terrenos

Cómo funciona:

- Compras tokens que representan % del edificio

- Recibes alquileres proporcionales

- Participas en apreciación del valor

Proyectos destacados:

- RealT: Inmuebles en EEUU desde 50$

- Homebase: Viviendas tokenizadas

- Lofty: Propiedades fraccionadas

Rendimientos típicos: 4-8% anual (alquileres) + apreciación

2. Bonos y Deuda Privada

Qué se tokeniza:

- Bonos del tesoro (T-Bills)

- Deuda corporativa

- Préstamos comerciales

Cómo funciona:

- Compras token que representa bono

- Cobras intereses periódicos

- Recuperas principal al vencimiento

Proyectos destacados:

- Ondo Finance: T-Bills tokenizados

- Maple Finance: Préstamos institucionales

- Centrifuge: Factoring y deuda real

Rendimientos típicos: 4-6% anual (bonos EEUU), 8-12% (deuda privada)

3. Materias Primas

Qué se tokeniza:

- Oro físico

- Plata

- Petróleo (contratos)

- Metales raros

Cómo funciona:

- Token respaldado 1:1 con commodity físico guardado en bóveda

- Puedes reclamar físico (en algunos proyectos)

- Precio sigue mercado spot

Proyectos destacados:

- Pax Gold (PAXG): 1 token = 1 onza oro

- Tether Gold (XAUT): Oro tokenizado

- Kinesis: Oro y plata

Ventajas: Exposición a oro sin custodia física

4. Arte y Coleccionables

Qué se tokeniza:

- Obras de arte

- Vinos premium

- Relojes de lujo

- Coches clásicos

Cómo funciona:

- Obra se fracciona en tokens

- Inversores compran fracciones

- Ganan si la obra se aprecia

- Pueden venderla colectivamente

Proyectos destacados:

- Masterworks (tokenización pendiente): Arte fraccionado

- Rally: Coleccionables

- Dibbs: Deportes y trading cards

Rendimientos: Variable, apreciación del activo

5. Crédito y Factoring

Qué se tokeniza:

- Facturas comerciales pendientes

- Créditos al consumo

- Préstamos garantizados

Cómo funciona:

- Empresa necesita liquidez inmediata

- Tokeniza factura/crédito

- Inversores adelantan capital

- Cobran cuando el deudor paga

Proyectos destacados:

- Centrifuge: Facturas reales

- Goldfinch: Crédito global

- Credix: Préstamos en mercados emergentes

Rendimientos: 8-15% anual

Los Mejores Proyectos RWA en 2025

1. Ondo Finance – $1.2B en activos

Qué hace: Tokeniza bonos del tesoro de EEUU (T-Bills) en blockchain.

Productos:

- OUSG: US Government Bonds (4-5% APY)

- USDY: Dólar + rendimiento T-Bills

- OMMF: Money Market Funds tokenizados

Por qué destaca:

- ✅ Respaldado por BlackRock y activos reales EEUU

- ✅ Auditado por terceros

- ✅ KYC requerido (cumple regulación)

- ✅ Liquidez diaria

Cómo invertir:

- Conecta wallet

- Completa KYC

- Compra OUSG/USDY con stablecoins

- Cobras rendimientos automáticamente

Para quién: Inversores conservadores que quieren exposición a bonos EEUU en crypto

2. Centrifuge (CFG) – $500M+ financiados

Qué hace: Conecta el mundo real con DeFi. Empresas tokenan activos reales y obtienen financiación de inversores crypto.

Casos de uso:

- Facturas comerciales

- Créditos hipotecarios

- Financiación de inventario

- Préstamos a PYMEs

Funcionamiento:

- Empresa sube activo real (ej: facturas por 1M€)

- Se crean tokens respaldados por esas facturas

- Pool de inversores provee capital

- Cobran cuando las facturas se pagan

Rendimientos: 6-12% según pool

Token CFG:

- Gobernanza del protocolo

- Staking para validadores

Para quién: Inversores que buscan rendimientos medios-altos con respaldo de activos reales

3. Maple Finance (MPL) – Préstamos Institucionales

Qué hace: Plataforma de préstamos para instituciones crypto. Conecta prestamistas (tú) con prestatarios institucionales verificados.

Modelo:

- Pool gestionado por expertos (Pool Delegates)

- Préstamos a empresas crypto verificadas

- Colateral en algunos casos

- Rendimientos fijos

Rendimientos: 5-10% APY en USDC/USDT

Riesgos:

- ⚠️ Default del prestatario

- ⚠️ Pool Delegate debe gestionar bien

Para quién: Inversores que quieren prestar a instituciones con due diligence profesional

4. RealT – Inmobiliario EEUU Tokenizado

Qué hace: Tokeniza propiedades inmobiliarias en EEUU. Compras fracciones desde 50$.

Funcionamiento:

- RealT compra propiedad física en EEUU

- La tokeniza (ej: 100.000 tokens)

- Cada token = % del inmueble

- Recibes alquileres semanalmente en stablecoins

Propiedades disponibles:

- Casas en Detroit, Florida, Ohio

- Apartamentos

- Edificios completos

Rendimientos: 4-9% anual (alquileres)

Token propio: No tiene token de gobernanza, solo tokens de propiedades

Para quién: Quien quiere inmobiliario EEUU sin gestión ni grandes capitales

5. Goldfinch (GFI) – Crédito Sin Colateral

Qué hace: Préstamos a empresas en mercados emergentes sin requerir colateral crypto.

Innovación:

- Evaluación crediticia tradicional

- Préstamos respaldados por acuerdos legales

- Acceso a mercados infravalorados

Rendimientos: 10-15% APY

Riesgos:

- ⚠️ Sin colateral crypto (solo legal)

- ⚠️ Riesgo país en emergentes

- ⚠️ Defaults posibles

Para quién: Inversores con tolerancia a riesgo alto que buscan alpha

6. Backed Finance – Acciones Tokenizadas

Qué hace: Tokeniza acciones de empresas públicas (Apple, Tesla, etc.) en blockchain.

Funcionamiento:

- Backed custodia acciones reales

- Emite tokens 1:1

- Trades en DEXs de Ethereum

Ventajas:

- ✅ Acceso 24/7 (bolsa cierra, blockchain no)

- ✅ Fraccionamiento

- ✅ Sin brokers tradicionales

Desventajas:

- ⚠️ No cobras dividendos directamente (se reinvierten en NAV)

- ⚠️ KYC requerido

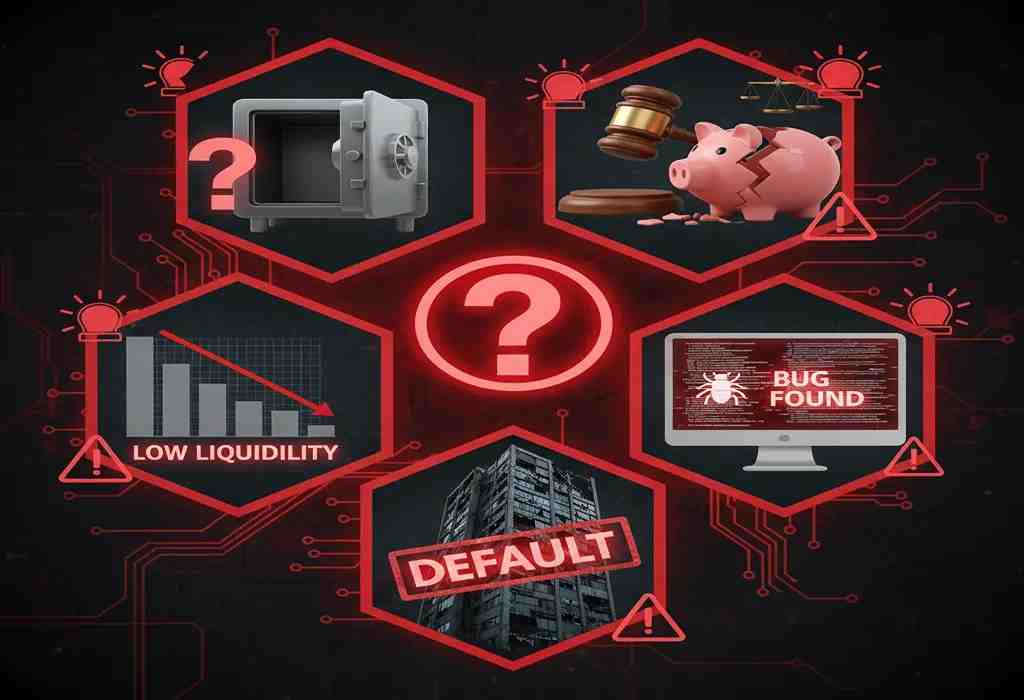

Riesgos de Invertir en RWA

Riesgo 1: Custodia y Respaldo Real

El problema: ¿Realmente existe el activo físico que respalda el token?

Ejemplo real: Si compras token de oro, ¿hay realmente oro en una bóveda o es papel?

Protección:

- ✅ Busca proyectos auditados por terceros (Chainlink Proof of Reserve)

- ✅ Verifica informes de custodia

- ✅ Elige proyectos con empresas custodias reconocidas

Riesgo 2: Regulación

El problema: La tokenización de activos reales está en zona gris regulatoria.

Posibles impactos:

- Proyectos cerrados por reguladores

- Restricciones geográficas

- Nuevos impuestos

Realidad 2025:

- Europa: MiCA da claridad (positivo)

- EEUU: SEC considera muchos tokens securities

- Cada país tiene reglas diferentes

Riesgo 3: Liquidez Limitada

El problema: Aunque el mercado está 24/7, no siempre hay compradores.

Ejemplo: Tokenizas edificio en pueblo pequeño → ¿Quién comprará tus tokens?

Solución:

- Invierte en proyectos con volumen de trading alto

- Activos líquidos (bonos EEUU > edificio remoto)

Riesgo 4: Smart Contracts y Hacks

El problema: Bugs en contratos inteligentes pueden causar pérdidas.

Protección:

- ✅ Proyectos auditados (Certik, Trail of Bits)

- ✅ No inviertas todo en un protocolo

- ✅ Empieza con cantidades pequeñas

Riesgo 5: Default del Activo Subyacente

El problema: El deudor no paga, la empresa quiebra, el inquilino no paga.

Ejemplo: Inviertes en préstamo tokenizado a empresa → Empresa quiebra → Pierdes capital

Mitigación:

- Diversifica entre muchos activos

- Elige pools con colateral

- Entiende el perfil de riesgo del activo

RWA vs Otros Activos Crypto

RWA vs Stablecoins

| Aspecto | RWA 🏠 | Stablecoins 💵 |

|---|---|---|

| Rendimiento | 4-15% anual | 0% (algunas dan 4-5% en lending) |

| Riesgo | Medio-Alto | Bajo (depende del emisor) |

| Liquidez | Media | Alta |

| Respaldo | Activo real específico | Dólares/bonos genéricos |

| Regulación | Zona gris | Más clara (MiCA) |

Conclusión: RWA para rendimientos, stablecoins para liquidez/estabilidad

RWA vs Staking

| Aspecto | RWA 🏠 | Staking 🔒 |

|---|---|---|

| Rendimiento | 4-15% | 3-12% |

| Riesgo | Activo real (empresa, inmueble) | Protocolo crypto |

| Volatilidad | Baja (precio token estable) | Alta (precio crypto volátil) |

| Descorrelación con crypto | Alta | Baja |

Conclusión: RWA menos correlacionado con mercado crypto (diversificación real)

RWA vs DeFi Yield Farming

| Aspecto | RWA 🏠 | DeFi 🌾 |

|---|---|---|

| Rendimiento | 4-15% | 10-100%+ |

| Riesgo | Medio (default activo) | Alto (impermanent loss, hacks) |

| Sostenibilidad | Basado en ingresos reales | A veces insostenible (emisión tokens) |

| Complejidad | Media | Alta |

Conclusión: RWA más conservador y sostenible, DeFi más especulativo

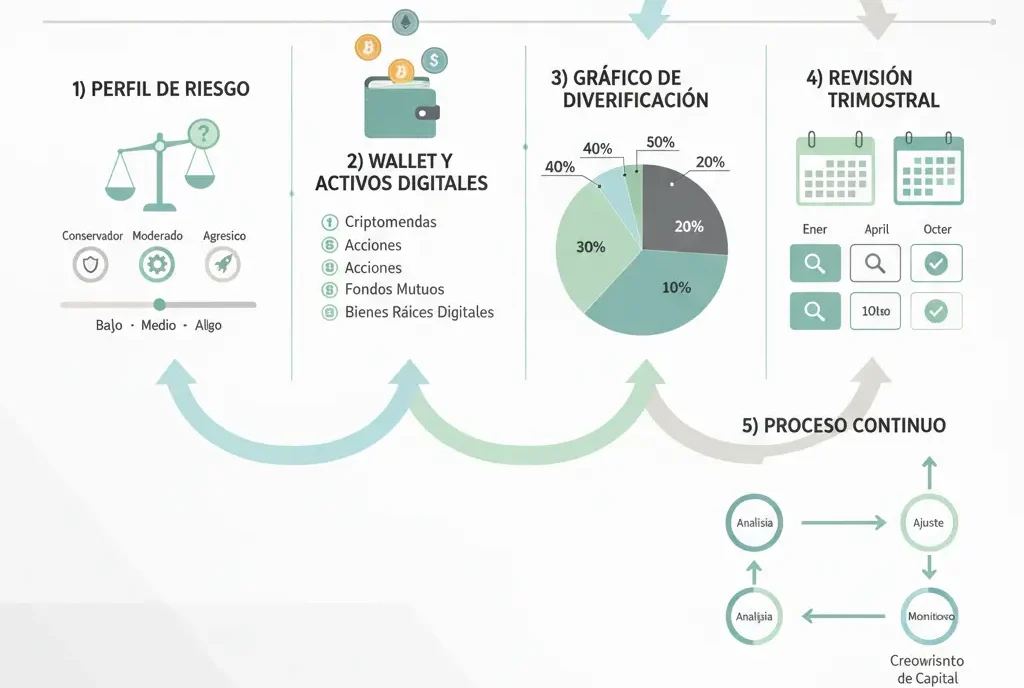

Cómo Empezar a Invertir en RWA

Paso 1: Elige Tu Perfil de Riesgo

Conservador (prioridad: capital seguro):

- Bonos EEUU tokenizados (Ondo Finance OUSG)

- Oro tokenizado (Pax Gold)

- Rendimiento esperado: 4-6%

Moderado (equilibrio riesgo-rendimiento):

- Inmobiliario tokenizado (RealT)

- Deuda corporativa (Centrifuge, Maple)

- Rendimiento esperado: 6-10%

Agresivo (prioridad: máximo rendimiento):

- Crédito emergentes (Goldfinch)

- Factoring (Centrifuge pools riesgosos)

- Rendimiento esperado: 10-15%

Paso 2: Prepara Tu Wallet y Fondos

Necesitas:

- Wallet compatible (MetaMask, Ledger)

- Stablecoins (USDC/USDT) – compra en Binance o Coinbase

- ETH para gas fees

- Completar KYC (mayoría de proyectos RWA lo exigen)

Tutorial: Cómo usar MetaMask

Paso 3: Diversifica

No pongas todo en un activo.

Ejemplo portfolio RWA conservador ($10,000):

- 40% Bonos EEUU (Ondo OUSG): $4,000

- 30% Inmobiliario (RealT): $3,000

- 20% Oro tokenizado (PAXG): $2,000

- 10% Deuda privada (Maple): $1,000

Paso 4: Monitorea y Rebalancea

Cada trimestre:

- Revisa rendimientos

- Comprueba que activos siguen respaldados

- Rebalancea si es necesario

El Futuro de los RWA

Predicciones 2025-2030

Crecimiento exponencial:

- 2025: $12B → 2030: $16 trillones (según BCG y ADDX)

- Adopción institucional masiva

Instituciones entrando:

- BlackRock lanzó fondo tokenizado (BUIDL)

- JP Morgan con Onyx (blockchain empresarial)

- HSBC, Goldman Sachs experimentando

Regulación clara:

- Europa: MiCA da marco legal

- EEUU: probable claridad 2025-2026

- Más países legalizarán tokenización

Casos de uso expandiéndose:

- Patentes tokenizadas

- Royalties musicales

- Carbono y créditos ambientales

- Infraestructura (carreteras, puentes)

Interoperabilidad:

- RWA en múltiples blockchains (Ethereum, Solana, Avalanche)

- Puentes entre ecosistemas

- Liquidez agregada

Preguntas Frecuentes

¿Los RWA son legales en España?

Sí, pero con matices.

- Tokenizar activos no está prohibido

- Algunos RWA (bonos, acciones) requieren licencias financieras

- Proyectos legítimos cumplen KYC/AML

- Debes declarar ganancias a Hacienda

¿Realmente poseo el activo físico?

Depende del proyecto.

Propiedad directa:

- Token = título de propiedad legal registrado

- Ejemplo: Algunos inmuebles tokenizados

Propiedad indirecta:

- Token = derecho económico sobre activo

- Activo propiedad de SPV (vehículo legal)

- Tú posees token de ese SPV

Verificación:

- Lee whitepaper y términos legales

- Busca auditorías de terceros

¿Puedo perder más de lo que invierto?

No, como máximo pierdes el 100%.

A diferencia del trading con apalancamiento, en RWA:

- Inviertes $1,000 → máxima pérdida $1,000

- No hay deuda ni liquidaciones

¿Qué pasa si el proyecto cierra?

Riesgos:

- Si proyecto descentralizado: activos pueden estar en contrato

- Si centralizado y cierra mal: pérdida posible

Protección:

- Busca proyectos con activos custodiados por terceros

- Lee términos sobre qué pasa en cierre

- Diversifica para no depender de uno solo

¿Los RWA son mejores que invertir tradicional?

Ventajas RWA:

- ✅ Acceso con poco capital (fraccionamiento)

- ✅ Liquidez 24/7

- ✅ Acceso global

- ✅ Menos intermediarios (menos costes)

Ventajas tradicional:

- ✅ Regulación más madura

- ✅ Protección al consumidor establecida

- ✅ Más volumen (más liquidez en algunos activos)

- ✅ Familiaridad

Conclusión: RWA son complementarios, no sustitutos (por ahora)

Conclusión

Los RWA (Real World Assets) son el puente entre el mundo tradicional y blockchain. Permiten invertir en activos reales (inmuebles, bonos, arte) con las ventajas de las criptomonedas (fraccionamiento, liquidez, transparencia).

Lo que necesitas recordar:

✅ Oportunidad real:

- $12B actualmente → $16T proyectado 2030

- Instituciones (BlackRock, JP Morgan) entrando fuerte

- Regulación cada vez más clara

⚠️ Riesgos a considerar:

- Verificar respaldo físico real

- Regulación aún evolucionando

- Liquidez variable según activo

- Riesgo de default del activo subyacente

🎯 Estrategia recomendada:

Principiantes:

- Empieza con bonos EEUU tokenizados (bajo riesgo)

- Máximo 5-10% de tu portfolio crypto

- Elige proyectos auditados con KYC

Con experiencia:

- Diversifica: bonos + inmobiliario + deuda privada

- 10-20% de portfolio crypto

- Explora proyectos de mayor rendimiento

Avanzados:

- Portfolio completo de RWA diversificado

- Considera crédito emergentes y factoring

- Participa en gobernanza de protocolos

Cantidad recomendada:

- Solo lo que puedas permitirte perder

- Horizonte mínimo 1-2 años

- Considera RWA como «renta fija crypto»

Tu Próximo Paso

Si eres nuevo:

- Lee más sobre blockchain básico

- Abre cuenta en Binance o Coinbase

- Compra stablecoins (USDC)

- Prueba con 100-500€ en proyecto conservador (Ondo)

Si ya tienes experiencia:

- Investiga proyectos mencionados

- Completa KYC en 2-3 plataformas

- Diversifica entre tipos de activos

- Monitorea trimestral

Los RWA no te harán rico de la noche a la mañana, pero son la forma más sólida de generar rendimientos consistentes en crypto. Es el futuro de las finanzas tradicionales migrando a blockchain. 🚀

Recursos Relacionados

Fundamentos:

- Guía Cripto Completa

- Qué es Blockchain

- Contratos Inteligentes

- Qué es DeFi

Inversión y Rendimientos:

Seguridad:

Fiscalidad:

CTA: ¿Listo para invertir en activos reales con crypto? Empieza con proyectos conservadores como Ondo Finance o RealT. Invierte poco, aprende mucho, y escala cuando domines el sector.

Aviso legal: Este artículo es informativo, no asesoramiento financiero. Los RWA conllevan riesgos incluyendo pérdida total del capital. Investiga por tu cuenta y solo invierte lo que puedas perder. (Enlaces de afiliado: Usándolos apoyas este sitio sin coste extra)

📅 Última actualización: Noviembre 2025

⏱️ Tiempo de lectura: 20 minutos

✍️ Autor: LaCryptoGuía

📁 Categoría: Entender

🏷️ Etiquetas: RWA, tokenización, activos reales, blockchain, bienes raíces, bonos