Cómo Declarar Criptomonedas en México 2026: Guía Completa SAT

🟡 INTERMEDIO

Necesitas entender conceptos fiscales básicos y tener registro de tus operaciones. Si es tu primera declaración con crypto, sigue la guía paso a paso.

Introducción

Si tienes criptomonedas en México, probablemente te has preguntado: ¿Debo declararlas al SAT? ¿Cómo se pagan impuestos por Bitcoin o Ethereum? ¿Qué pasa si no las declaro? La respuesta corta es: sí, debes declararlas, y en esta guía te explicaremos exactamente cómo hacerlo paso a paso.

El SAT (Servicio de Administración Tributaria) considera las criptomonedas como activos virtuales sujetos a tributación. Esto significa que están sujetas al Impuesto Sobre la Renta (ISR) cuando vendes con ganancia, ya sea como enajenación de activos o como ingresos por actividad empresarial, dependiendo de tu situación.

México fue pionero en Latinoamérica al regular criptomonedas con la Ley para Regular las Instituciones de Tecnología Financiera (Ley Fintech) de 2018, aunque la regulación fiscal aún está en desarrollo. Con cada vez más mexicanos invirtiendo en crypto y el SAT fortaleciendo controles, entender tus obligaciones tributarias es más importante que nunca.

En esta guía completa te explicaremos:

- Qué obligaciones fiscales tienes con tus criptomonedas

- Cómo declarar en tu declaración anual

- Diferencias entre enajenación y actividad empresarial

- Paso a paso para completar formularios del SAT

- Casos prácticos con ejemplos en pesos mexicanos

- Plazos, sanciones y errores comunes a evitar

⚠️Aclaración importante: Esta guía es informativa y educativa. Las leyes tributarias mexicanas son complejas y cambian frecuentemente. Te recomendamos consultar con un contador público certificado especializado en criptomonedas para tu situación particular.

Marco Legal: ¿Qué Dice el SAT sobre las Criptomonedas?

Normativa vigente 2026

México tiene un marco regulatorio específico para activos virtuales:

Ley Fintech (2018): Ley para Regular las Instituciones de Tecnología Financiera fue la primera en Latinoamérica en regular criptomonedas. Define «activos virtuales» y establece obligaciones para exchanges.

Circular 3/2018 Banco de México: Establece disposiciones para instituciones financieras que operan con activos virtuales.

Criterio SAT (oficios diversos 2019-2025): El SAT ha emitido criterios indicando que las criptomonedas generan ISR cuando se enajenan (venden) con ganancia.

Criterio aplicable 2026: Las criptomonedas tributan como:

- ISR por enajenación de activos: Si vendes con ganancia de forma ocasional (hasta 35% según escala)

- ISR por actividad empresarial: Si operas habitualmente (escala progresiva hasta 35%)

- IVA: En ciertos servicios relacionados con crypto (exchanges, intermediación)

¿Las criptomonedas son moneda de curso legal en México?

No. Las criptomonedas NO son moneda de curso legal en México. El peso mexicano (MXN) es la única moneda oficial. Esto significa que:

- No estás obligado a aceptarlas como forma de pago

- No reemplazan al peso mexicano

- Se consideran activos virtuales sujetos a tributación

Sin embargo, su uso es completamente legal. Puedes comprar, vender, mantener y usar criptomonedas sin restricciones.

Posición del Banco de México (Banxico)

Banxico regula que las instituciones financieras (bancos) tengan autorización específica para operar con activos virtuales. Esto NO afecta a usuarios individuales ni a exchanges especializados (ITF – Instituciones de Tecnología Financiera).

Sigues pudiendo:

- Operar en exchanges mexicanos (Bitso, Tauros)

- Usar exchanges internacionales (Binance, Coinbase)

- Comprar y vender crypto libremente

- Enviar y recibir transferencias crypto

CFDI (Comprobante Fiscal Digital) y crypto

Importante en México: Las operaciones con criptomonedas pueden requerir emisión de CFDI (factura electrónica) en ciertos casos:

Sí necesitas CFDI:

- Si vendes crypto como actividad empresarial

- Si prestas servicios pagados en crypto

- Si eres exchange o intermediario

NO necesitas CFDI:

- Compras/ventas personales en exchanges

- Trading P2P entre particulares

- Inversión personal ocasional

¿Quiénes Están Obligados a Declarar Criptomonedas en México?

No todos los mexicanos con crypto deben presentar declaración anual. Depende de varios factores:

Obligados a presentar declaración anual 2026

Estás obligado a presentar declaración anual si:

Criterio 1 – Ingresos superiores a $400,000 MXN: Tus ingresos totales del año (incluyendo ventas de crypto) superan $400,000 pesos mexicanos.

Criterio 2 – Trabajas para dos o más patrones: Aunque tus ingresos sean menores, si trabajaste para 2+ empleadores en el año.

Criterio 3 – Ingresos por enajenación de bienes: Si vendiste criptomonedas (o cualquier otro activo) con ganancia.

Criterio 4 – Solicitaste devolución de saldos a favor: Si en años anteriores solicitaste devolución y ahora tienes ingresos.

Criterio 5 – Dejaste de prestar servicios antes del 31 de diciembre: Y tu empleador no hizo cálculo anual.

Ejemplo práctico: Luis tiene salario de $25,000 MXN/mes (total anual: $300,000). En diciembre 2025 vendió Bitcoin con ganancia de $150,000 MXN.

Ingresos totales: $300,000 + $150,000 = $450,000 MXN

Como supera $400,000 MXN, debe presentar declaración anual incluyendo su ganancia crypto.

Personas físicas con actividad empresarial

Si haces trading frecuente, minería o servicios crypto como actividad económica:

Debes:

- Inscribirte en el RFC (Registro Federal de Contribuyentes) con actividad empresarial

- Presentar declaraciones mensuales (no solo anual)

- Emitir CFDI por tus operaciones

- Llevar contabilidad electrónica

Régimen fiscal: Puedes estar en:

- Régimen Simplificado de Confianza (RESICO): Para ingresos hasta $3,500,000 MXN/año, tasas reducidas (1-2.5%)

- Régimen General: Sin límite de ingresos, ISR hasta 35%

Impuesto Sobre la Renta (ISR): Cómo Declarar tus Crypto

El ISR en México grava las ganancias obtenidas por venta de criptomonedas. El tratamiento fiscal depende de si es enajenación ocasional o actividad empresarial.

Enajenación de activos (venta ocasional)

¿Qué es enajenación? Venta de bienes que NO forman parte de tu giro habitual de negocios. Para la mayoría que invierte en crypto ocasionalmente, aplica este régimen.

Características:

- Vendes crypto 1-3 veces al año

- No es tu actividad principal

- Inviertes como ahorro o inversión personal

Tratamiento fiscal:

- Tributas en tu declaración anual

- Aplicas deducciones permitidas

- Tasa: Escala progresiva ISR (hasta 35%)

Cómo se calcula la ganancia

Fórmula básica:

Ganancia = Ingreso por venta - Costo de adquisición - Gastos - Deducciones

Costo de adquisición actualizado: En México puedes actualizar el costo de adquisición por inflación (similar a Argentina, diferente a Colombia).

Factor de actualización:

Factor = INPC mes de venta / INPC mes de compra

INPC = Índice Nacional de Precios al Consumidor (publica Banxico mensualmente)

Ejemplo 1 – Ganancia con actualización:

- Enero 2024: Compraste 0.5 BTC por $400,000 MXN

- Noviembre 2025: Vendiste 0.5 BTC por $750,000 MXN

- Comisiones: $5,000 MXN

- INPC enero 2024: 130.50

- INPC noviembre 2025: 145.20

Factor de actualización: 145.20 ÷ 130.50 = 1.1126

Costo actualizado: $400,000 × 1.1126 = $445,040 MXN

Ganancia: $750,000 – $445,040 – $5,000 = $299,960 MXN

Sin actualización hubieras tenido: $750,000 – $400,000 – $5,000 = $345,000 MXN

Ahorro por actualización: $45,040 MXN en base gravable

Este ajuste es CRUCIAL en México con inflación anual del 4-6%.

Tabla de ISR para personas físicas 2025

Escala progresiva aplicable a ganancias:

| Límite inferior | Límite superior | Cuota fija | % sobre excedente |

|---|---|---|---|

| $0.01 | $7,735.00 | $0.00 | 1.92% |

| $7,735.01 | $65,651.07 | $148.51 | 6.40% |

| $65,651.08 | $115,375.90 | $3,855.14 | 10.88% |

| $115,375.91 | $134,119.41 | $9,265.20 | 16.00% |

| $134,119.42 | $160,577.65 | $12,264.16 | 17.92% |

| $160,577.66 | $323,862.00 | $17,005.47 | 21.36% |

| $323,862.01 | $510,451.00 | $51,883.01 | 23.52% |

| $510,451.01 | $974,535.03 | $95,768.74 | 30.00% |

| $974,535.04 | $1,299,380.04 | $234,993.95 | 32.00% |

| $1,299,380.05 | $3,898,140.12 | $338,944.34 | 34.00% |

| $3,898,140.13 | En adelante | $1,222,522.76 | 35.00% |

Nota: Estos montos se actualizan anualmente. Verifica en sat.gob.mx los vigentes para 2026.

Ejemplo cálculo: Si tu ganancia es $300,000 MXN:

- Estás en la franja $160,577.66 – $323,862.00

- Cuota fija: $17,005.47

- Excedente: $300,000 – $160,577.66 = $139,422.34

- Impuesto sobre excedente: $139,422.34 × 21.36% = $29,778.61

- ISR total: $17,005.47 + $29,778.61 = $46,784.08 MXN

Deducciones permitidas en enajenación

Puedes deducir:

- Costo de adquisición actualizado (lo que pagaste originalmente, ajustado por inflación)

- Comisiones del exchange (fees de compra y venta)

- Mejoras al bien (no aplica mucho a crypto, pero en principio cualquier gasto que aumente su valor)

- Gastos notariales (si aplica, generalmente no para crypto)

NO puedes deducir:

- Equipo de cómputo personal

- Internet residencial

- Gastos generales no directamente relacionados

Método de Valuación: PEPS en México

Similar a Colombia, México usa el método PEPS (Primeras Entradas, Primeras Salidas) = FIFO.

Si compraste criptomonedas en varias fechas y vendes solo una parte, vendes primero las más antiguas.

Ejemplo PEPS:

- Marzo 2024: Compraste 0.3 BTC a $300,000 MXN (total $300K)

- Agosto 2024: Compraste 0.2 BTC a $350,000 MXN (total $350K)

- Enero 2025: Compraste 0.4 BTC a $400,000 MXN (total $400K)

Total: 0.9 BTC por $1,050,000 MXN

Si vendes 0.5 BTC en diciembre 2025 a $900,000 MXN:

Aplicando PEPS:

- Primero salen los 0.3 BTC de marzo 2024 (costo: $300K)

- Luego 0.2 BTC de agosto 2024 (costo: $350K)

- Total costo: $650,000 MXN

Actualización por inflación:

- Costo marzo 2024 actualizado a dic 2025: $300K × factor = ~$330K

- Costo agosto 2024 actualizado a dic 2025: $350K × factor = ~$375K

- Total costo actualizado: ~$705,000 MXN

Ganancia: $900,000 – $705,000 = $195,000 MXN

ISR (según tabla): Aproximadamente $35,000-40,000 MXN

Actividad Empresarial con Criptomonedas

Si operas con crypto de forma habitual (trading frecuente, minería, servicios), el SAT considera esto actividad empresarial.

¿Cuándo es actividad empresarial?

Características:

- Operaciones frecuentes (semanales, mensuales)

- Es tu fuente de ingresos principal o significativa

- Sistematicidad en las operaciones

- Finalidad de lucro habitual

Ejemplos:

- Trader que opera diariamente

- Minero de criptomonedas

- Servicios de consultoría crypto

- Exchange o intermediación

Régimen Simplificado de Confianza (RESICO)

Nuevo régimen 2022, muy atractivo:

Características:

- Para personas físicas con actividad empresarial

- Ingresos hasta $3,500,000 MXN/año

- Tasas reducidas: 1% a 2.5% (mucho menor que régimen general)

- Declaraciones mensuales simplificadas

Tasas RESICO 2025:

- Ingresos hasta $300,000 MXN: 1%

- $300,001 – $600,000 MXN: 1.5%

- $600,001 – $1,000,000 MXN: 2%

- $1,000,001 – $3,500,000 MXN: 2.5%

Ejemplo: Trader con ingresos anuales de $800,000 MXN por crypto:

- Tasa: 2%

- ISR anual: $800,000 × 2% = $16,000 MXN

Mucho más bajo que régimen general donde pagaría ~$120,000-150,000 MXN.

Requisitos:

- No tener ingresos por salarios o asimilados superiores a $3.5M

- No ser socio o accionista de personas morales

- Presentar declaraciones mensuales

- Emitir CFDI

Régimen General de Personas Físicas con Actividad Empresarial

Si superas $3.5M anuales o no cumples requisitos RESICO:

Características:

- Declaraciones mensuales

- ISR escala progresiva (hasta 35%)

- IVA mensual

- Contabilidad electrónica completa

- Emisión CFDI obligatoria

Deducciones autorizadas:

- Equipo de cómputo

- Servicios de internet y telefonía (proporcional)

- Electricidad (proporcional)

- Cursos y capacitación

- Software especializado

- Comisiones exchanges

Casos Prácticos: Situaciones Reales de Mexicanos con Crypto

Veamos casos concretos para que entiendas cómo aplicar todo lo anterior en situaciones reales.

Caso 1: María – Inversora ocasional

Perfil: Empleada asalariada, compró Bitcoin como inversión a largo plazo.

Operaciones 2025:

- Marzo: Compró 0.4 BTC por $500,000 MXN en Bitso

- Octubre: Vendió 0.4 BTC por $850,000 MXN

- Salario anual: $420,000 MXN

Obligaciones fiscales:

¿Debe presentar declaración anual?

- Ingresos totales: $420,000 (salario) + $850,000 (venta bruta) = $1,270,000 MXN

- Como supera $400,000 MXN, SÍ debe presentar declaración anual

Tipo de tributación: Como solo hizo 1 venta en el año, es enajenación de activos (no actividad empresarial).

Cálculo con actualización:

- Costo original: $500,000 MXN (marzo 2025)

- Ingreso venta: $850,000 MXN (octubre 2025)

- INPC marzo 2025: 142.50 (ejemplo)

- INPC octubre 2025: 146.80 (ejemplo)

- Factor: 146.80 ÷ 142.50 = 1.0302

Costo actualizado: $500,000 × 1.0302 = $515,100 MXN

Ganancia: $850,000 – $515,100 – $5,000 (comisiones) = $329,900 MXN

ISR aproximado (según tabla): Usando tabla ISR, María pagaría aproximadamente $52,000-55,000 MXN por esta ganancia.

Su empleador ya le retuvo ISR por su salario, así que en la declaración anual:

- Declara su ganancia crypto

- Calcula ISR total (salario + ganancia)

- Resta retenciones ya efectuadas

- Paga la diferencia (o recibe devolución si pagó de más)

Caso 2: Roberto – Trader activo (RESICO)

Perfil: Diseñador freelance que también hace trading crypto frecuentemente.

Operaciones 2025:

- Realiza 20-30 operaciones mensuales de trading

- Ganancia neta anual por trading: $600,000 MXN

- Ingresos por diseño: $400,000 MXN

- Total ingresos: $1,000,000 MXN

Obligaciones fiscales:

Régimen fiscal: Como opera habitualmente, debe inscribirse con actividad empresarial. Puede acogerse a RESICO porque sus ingresos no superan $3,500,000 MXN.

Cálculo RESICO:

- Ingresos totales: $1,000,000 MXN

- Tasa RESICO aplicable: 2% (franja $600,001 – $1,000,000)

- ISR anual: $1,000,000 × 2% = $20,000 MXN

Obligaciones:

- Presentar declaraciones mensuales

- Emitir CFDI por sus servicios de diseño

- Llevar registro de operaciones crypto

- Pagar IVA mensual (16% sobre servicios)

Ventaja de RESICO: En régimen general, Roberto pagaría aproximadamente $180,000-200,000 MXN de ISR. Con RESICO paga solo $20,000 MXN. Ahorro: $160,000+ MXN al año.

Por esto RESICO es tan atractivo para emprendedores crypto en México.

Caso 3: Diego – Recibe pagos en USDT

Perfil: Programador freelance que cobra en USDT por trabajos internacionales.

Operaciones 2025:

- Recibe mensualmente $3,000-5,000 USD equivalentes en USDT

- Convierte a pesos en Binance P2P para gastos

- Total anual: ~$900,000 MXN equivalente

Obligaciones fiscales:

Tipo de ingreso: Los USDT recibidos son ingresos por servicios profesionales, NO enajenación de activos.

Régimen recomendado: RESICO

- Ingresos: $900,000 MXN

- Tasa: 2%

- ISR anual: $900,000 × 2% = $18,000 MXN

¿Debe emitir CFDI? Depende del cliente:

- Cliente mexicano: SÍ, debe emitir CFDI

- Cliente extranjero: NO obligatorio emitir CFDI, pero debe declarar ingresos

Conversión a pesos: Debe declarar ingresos al tipo de cambio del día que los recibe. SAT acepta:

- Tipo de cambio oficial Banxico (DOF – Diario Oficial)

- Tipo de cambio promedio mensual publicado por Banxico

Problema del tipo de cambio P2P: Diego convierte USDT al tipo P2P (ejemplo: $18.50 MXN/USD), pero para declaración debe usar tipo oficial Banxico (ejemplo: $17.80 MXN/USD).

Esta diferencia genera una pequeña ganancia adicional si vende los USDT a mejor precio que el oficial, que técnicamente también tributa. En la práctica, muchos contadores usan el tipo P2P como referencia si es cercano al oficial. Zona gris, consultar profesional.

Exchanges Mexicanos y Reportes al SAT

Los principales exchanges mexicanos operan bajo regulación de la CNBV (Comisión Nacional Bancaria y de Valores) y tienen obligaciones de reporte.

Exchanges regulados en México

Bitso:

- Exchange mexicano líder desde 2014

- Regulado como ITF (Institución de Tecnología Financiera) bajo Ley Fintech

- Reporta operaciones sospechosas a la UIF (Unidad de Inteligencia Financiera)

- Información compartida: Transacciones grandes, patrones sospechosos, identificación usuarios

- NO reporta automáticamente todas las operaciones al SAT (por ahora)

Tauros:

- Exchange mexicano regulado desde 2021

- También ITF bajo supervisión CNBV

- Cumple con prevención de lavado de dinero

- Reportes similares a Bitso

Otros exchanges locales: Varios exchanges operan en México con diferentes niveles de regulación. Los regulados como ITF tienen mayores obligaciones de reporte.

¿Qué información comparten con el SAT?

Actualmente, los exchanges mexicanos NO reportan automáticamente cada transacción de cada usuario al SAT, pero:

Sí reportan:

- Operaciones sospechosas de lavado de dinero (a la UIF)

- Usuarios con actividad inusual o irregular

- Información bajo requerimiento fiscal específico del SAT

Pueden reportar en futuro: México está en proceso de implementar intercambio automático de información fiscal. Es probable que en 2026-2027 los exchanges reporten más información al SAT automáticamente.

Binance, Coinbase y exchanges internacionales

Situación actual: Los exchanges internacionales NO reportan automáticamente al SAT mexicano, pero esto está cambiando con:

FATCA: México tiene acuerdo con USA para intercambio de información.

CRS (Common Reporting Standard): México implementó CRS, permitiendo intercambio automático con ~100 países.

Exchanges grandes como Binance están implementando reportes CRS gradualmente.

¿Puedes «esconder» crypto en Binance? NO. El SAT puede:

- Detectar transferencias bancarias mexicanas a exchanges

- Solicitar información directamente a exchanges en investigaciones

- Usar análisis blockchain

- Recibir información de otros países bajo FATCA/CRS

Consejo: Declarar siempre es mejor que arriesgar sanciones futuras.

CFDI (Factura Electrónica) y Criptomonedas

El CFDI es el Comprobante Fiscal Digital por Internet, la factura electrónica oficial en México.

¿Cuándo debes emitir CFDI por crypto?

SÍ debes emitir CFDI:

- Si prestas servicios pagados en crypto a clientes mexicanos

- Si vendes crypto como actividad empresarial habitual

- Si eres exchange o intermediario

- Si eres persona física con actividad empresarial y tu cliente lo solicita

NO debes emitir CFDI:

- Compra/venta personal ocasional en exchanges

- Trading P2P entre particulares para inversión personal

- Si tu cliente es extranjero (puedes emitir, pero no es obligatorio)

Cómo emitir CFDI con pago en criptomonedas

Datos en el CFDI:

- Forma de pago: Código SAT «99 – Por definir» (no existe código específico para crypto aún)

- Moneda: MXN (pesos mexicanos), aunque el pago sea en crypto

- Monto: Equivalente en MXN al tipo de cambio del día

- Concepto: Descripción del servicio/bien vendido

Ejemplo: Prestaste servicio de desarrollo web por 1,000 USDT.

- Tipo de cambio del día: $17.80 MXN/USD

- Monto CFDI: $17,800 MXN

- Forma de pago: 99 – Por definir

- Método de pago: PUE (Pago en una sola exhibición)

Complemento de pago: Cuando efectivamente recibes el pago en crypto, emites complemento de pago indicando que se liquidó la factura.

Registro contable de operaciones crypto

Si tienes actividad empresarial, debes llevar contabilidad electrónica que incluya:

Registro de compras crypto:

- Fecha

- Monto en MXN (al tipo de cambio del día)

- Exchange o contraparte

- Cantidad de crypto adquirida

Registro de ventas crypto:

- Fecha

- Monto en MXN

- Ganancia/pérdida

- ISR causado

Pólizas contables: Registrar movimientos en sistema contable compatible con SAT.

Declaración Anual: Paso a Paso

Requisitos previos

1. RFC activo: Registro Federal de Contribuyentes actualizado.

2. e.firma (antes FIEL): Firma electrónica avanzada para trámites fiscales.

3. Contraseña SAT: Para acceder al portal del SAT.

4. Documentación:

- Historial completo operaciones crypto

- Comprobantes de compra/venta

- Cálculo de ganancias con actualización inflación

- Constancias de retenciones (si aplica)

Declaración anual en el portal SAT

Paso 1: Ingresa a sat.gob.mx

Paso 2: Accede con RFC y contraseña (o e.firma)

Paso 3: Ve a «Declaraciones» > «Presenta tu declaración anual de personas físicas»

Paso 4: Selecciona año fiscal: 2025

Paso 5: El sistema precarga información:

- Ingresos por salarios (si aplica)

- Retenciones efectuadas

- Deducciones personales de años anteriores

Paso 6 – Enajenación de bienes: Si vendiste crypto ocasionalmente:

- Sección «Enajenación de bienes»

- Tipo de bien: Otros bienes muebles

- Ingreso obtenido: $850,000 MXN (ejemplo)

- Costo de adquisición actualizado: $515,100 MXN (ejemplo)

- Gastos: $5,000 MXN

- Ganancia: Sistema calcula automáticamente

Paso 7 – Deducciones personales:

- Gastos médicos

- Colegiaturas

- Intereses hipotecarios

- Donativos

- Aportaciones voluntarias a retiro

Límite: Menor entre $5,000,000 MXN o 15% de ingresos totales.

Paso 8 – Cálculo ISR: El sistema calcula:

- Base gravable

- ISR según tabla

- Subsidio para el empleo (si aplica)

- ISR a cargo

Paso 9 – Retenciones: Resta ISR ya retenido por tu empleador u otros

Paso 10 – Saldo a pagar o a favor:

- Saldo a pagar: Genera línea de captura y paga en banco

- Saldo a favor: Solicitas devolución o compensación

Paso 11: Envía declaración

Paso 12: Descarga acuse de recibo

Plazos y Calendario Fiscal 2026

Declaración anual personas físicas

Período de presentación: Abril 2026

Fechas:

- Del 1 al 30 de abril de 2026

- Todas las personas físicas presentan en este mes

- No hay diferenciación por RFC (a diferencia de declaraciones mensuales)

Importante: Si no cumples obligación de presentar declaraciones mensuales (personas con actividad empresarial), puedes tener multas adicionales por cada mes no presentado.

Declaraciones mensuales (actividad empresarial)

Si estás en RESICO o régimen general:

Presentación:

- Fecha límite: Día 17 del mes siguiente

- Ejemplo: Declaración de enero 2026 se presenta antes del 17 de febrero

Contenido:

- ISR del mes

- IVA del mes (si causas IVA)

- Retenciones (si tienes empleados)

IVA (Impuesto al Valor Agregado) en Criptomonedas

El IVA en México es 16% (0% en frontera, 8% en región fronteriza desde 2024).

¿Las operaciones crypto causan IVA?

Compra/venta de crypto entre particulares: NO causa IVA Considerada enajenación de activos financieros, exenta de IVA.

Servicios relacionados con crypto: SÍ causa IVA (16%)

- Comisiones de exchanges

- Servicios de custodia

- Asesoría cripto

- Minería como servicio

Ejemplo: Exchange cobra 0.5% de comisión por operación de $100,000 MXN.

- Comisión: $500 MXN

- IVA: $500 × 16% = $80 MXN

- Total: $580 MXN

El exchange debe trasladar ese IVA al SAT.

Si prestas servicios pagados en crypto

Debes cobrar IVA: Si eres persona física con actividad empresarial prestando servicios en México, debes:

- Calcular IVA sobre tus honorarios

- Facturarlo en CFDI

- Declarar y pagar IVA mensualmente

Ejemplo: Consultoría cripto por $50,000 MXN + IVA.

- Subtotal: $50,000 MXN

- IVA 16%: $8,000 MXN

- Total a cobrar: $58,000 MXN

Cada mes declaras el IVA cobrado y pagas al SAT (puedes restar IVA que te cobraron en tus gastos deducibles).

Retención de ISR en Pagos con Crypto

¿Cuándo aplica retención?

En México, quien paga honorarios debe retener ISR si:

- Es persona moral (empresa)

- Paga a persona física por honorarios/servicios

Tasa de retención: 10% del monto del pago (sin IVA)

Ejemplo: Empresa mexicana te paga $50,000 MXN en USDT por consultoría.

- Debe retenerte: $50,000 × 10% = $5,000 MXN

- Recibes equivalente a: $45,000 MXN en USDT

- La empresa entera $5,000 al SAT a tu nombre

En tu declaración anual: Declaras ingreso de $50,000 MXN, calculas tu ISR, y restas los $5,000 ya retenidos.

Si tu cliente es extranjero

NO hay retención porque el pagador no está en México.

Pero tú debes pagar el ISR directamente en tus declaraciones mensuales (si estás en RESICO o régimen general) o en tu declaración anual.

Sanciones y Multas por No Declarar Criptomonedas

El SAT tiene facultades amplias para sancionar incumplimientos tributarios. Las sanciones por no declarar crypto pueden ser muy costosas.

Tipos de sanciones

1. Multa por no presentar declaración:

- Monto: $1,810 a $36,170 MXN por cada declaración no presentada

- Actualizable: Se incrementa anualmente con inflación

- Acumulable: Si no presentas varios meses (actividad empresarial), se acumulan

2. Multa por declaración extemporánea:

- Monto: $1,810 a $22,600 MXN si presentas tarde pero antes de requerimiento SAT

- Aumenta: Si presentas después de que SAT te requiera

3. Multa por omisión de ingresos:

- Monto: 55% a 75% del impuesto omitido

- Aplicable: Cuando declaras menos ingresos de los reales

- Agravante: Si se demuestra intención de defraudar

4. Recargos por pago tardío:

- Se calculan mensualmente desde la fecha límite de pago

- Tasa: Aproximadamente 1.13% mensual (se actualiza)

- Se acumulan hasta el pago efectivo

5. Actualización del crédito fiscal:

- El impuesto adeudado se actualiza por inflación

- Se calcula desde el vencimiento hasta el pago

Ejemplo de cálculo de sanción

Caso: Tenías ganancia de $300,000 MXN por venta de Bitcoin y NO lo declaraste. Tu ISR era $50,000 MXN.

Escenario 1 – Presentas 6 meses tarde:

Multa por extemporaneidad: ~$10,000 MXN

Recargos (6 meses, 1.13% mensual): $50,000 × (1.0113^6 – 1) ≈ $3,500 MXN

Actualización por inflación (6 meses, ~2.5%): $50,000 × 2.5% = $1,250 MXN

Total a pagar: Impuesto: $50,000 Multa: $10,000 Recargos: $3,500 Actualización: $1,250 TOTAL: $64,750 MXN (~30% adicional)

Escenario 2 – SAT te detecta (nunca declaraste):

Multa por omisión: $50,000 × 55% = $27,500 MXN

Más recargos y actualización acumulados desde vencimiento original.

Si pasaron 2 años:

- Recargos: ~$15,000 MXN

- Actualización: ~$6,000 MXN

Total: $50,000 + $27,500 + $15,000 + $6,000 = $98,500 MXN (casi el doble del impuesto original)

Delito de defraudación fiscal

Si la omisión supera $3,026,000 MXN (actualizable), puede ser delito penal:

Pena:

- 3 meses a 9 años de prisión

- Multa adicional del 100% al 200% del impuesto defraudado

En la práctica: Los casos penales son menos comunes que las multas administrativas, pero existen. El SAT puede denunciar penalmente en casos graves o reincidencia.

¿El SAT puede embargar tus crypto?

Sí. El SAT puede:

- Solicitar embargos a exchanges mexicanos (Bitso, Tauros)

- Intentar embargos a exchanges internacionales (cooperación fiscal)

- Embargar cuentas bancarias

- Embargar bienes (autos, propiedades)

- Bloquear RFC (no puedes facturar, abrir cuentas, etc.)

Procedimiento:

- SAT detecta adeudo

- Notifica y da plazo para pagar

- Si no pagas, inicia Procedimiento Administrativo de Ejecución (PAE)

- Embarga bienes suficientes para cubrir deuda

Errores Comunes al Declarar Crypto (y Cómo Evitarlos)

Error 1: No actualizar el costo de adquisición por inflación

El error: Calcular ganancia sin aplicar factor de actualización INPC.

Consecuencia: Pagas impuestos sobre ganancias infladas. Con inflación del 4-6% anual en México, esto incrementa tu ISR significativamente.

Cómo evitarlo:

- Siempre aplicar factor INPC mes de venta ÷ INPC mes de compra

- Consultar INPC en página de Banxico (banxico.org.mx)

- Usar software que calcule automáticamente

Error 2: Confundir actividad empresarial con enajenación

El error: Hacer trading frecuente (10+ operaciones/mes) y declararlo como enajenación ocasional.

Consecuencia: SAT puede reclasificarlo como actividad empresarial, exigir declaraciones mensuales retroactivas, emisión de CFDI, y aplicar multas por cada mes no declarado.

Cómo evitarlo:

- Si operas frecuentemente, inscríbete con actividad empresarial desde el inicio

- Aprovecha RESICO (tasas 1-2.5%)

- Lleva contabilidad desde el primer día

Error 3: No aplicar método PEPS correctamente

El error: Usar promedio ponderado o elegir arbitrariamente qué crypto vendes.

Consecuencia: Cálculo incorrecto de ganancia, observaciones del SAT.

Cómo evitarlo:

- Método PEPS es obligatorio: primeras compradas = primeras vendidas

- Registro cronológico detallado de cada compra

- Software de tracking que aplique PEPS automáticamente

Error 4: No declarar crypto en exchanges internacionales

El error: «Si está en Binance internacional, el SAT no lo ve».

Consecuencia: Con implementación de CRS y mayor cooperación internacional, SAT recibirá información de exchanges extranjeros. Sanciones retroactivas.

Cómo evitarlo:

- Declarar todas tus crypto, estén donde estén

- Incluir en declaración anual aunque no hayas vendido (si cumples requisitos de obligado)

Error 5: No emitir CFDI cuando es obligatorio

El error: Prestas servicios pagados en crypto a cliente mexicano y no emites factura.

Consecuencia: Multas por no emitir CFDI ($17,020 a $102,100 MXN por cada factura no emitida), además de problemas con ISR.

Cómo evitarlo:

- Si tu cliente es persona moral o persona física con actividad empresarial, siempre emite CFDI

- Usa proveedor autorizado de certificación (PAC)

- Factura en MXN al tipo de cambio del día

Error 6: No guardar comprobantes

El error: Compraste crypto hace 2 años y no guardaste comprobantes. SAT te requiere justificar.

Consecuencia: Sin comprobantes, SAT puede presumir costo de adquisición $0, maximizando tu ganancia e impuesto.

Cómo evitarlo:

- Guardar TODO: emails, capturas, comprobantes bancarios

- Excel con cada operación (fecha, monto, exchange, precio)

- Backup en nube y físico

Error 7: No conocer RESICO

El error: Tener actividad empresarial con ingresos de $1,000,000 MXN y estar en régimen general pagando ~35%.

Consecuencia: Pagar $350,000 MXN de ISR cuando podrías pagar solo $20,000 MXN con RESICO.

Cómo evitarlo:

- Si calificas para RESICO, cámbiate inmediatamente

- Requisitos: Ingresos hasta $3.5M, no tener salarios >$3.5M

- Ahorro: Hasta 90% menos en ISR

Software y Herramientas para Gestionar Impuestos Crypto

Software de tracking crypto

Koinly:

- Conecta con exchanges

- Genera reportes fiscales

- Costo: $50-180 USD/año

- Limitación: Pensado para USA/Europa, no aplica INPC ni PEPS específico México

CoinTracking:

- Similar a Koinly

- Costo: $10-60 USD/mes

CryptoTaxCalculator:

- Enfoque impuestos

- Costo: $50-200 USD/año

Importante: Estos servicios sirven para tracking de operaciones, pero necesitas contador para adaptar a metodología mexicana (PEPS, INPC, RESICO, etc.).

Software de facturación electrónica (CFDI)

Si tienes actividad empresarial:

Facturama:

- Gratuito hasta 10 facturas/mes

- Planes desde $100 MXN/mes

Aspel:

- Software completo de facturación

- Costo: $2,500-5,000 MXN licencia

Contpaq:

- Sistema contable + facturación

- Popular entre contadores mexicanos

SAT Factura Fácil:

- Gratuito del SAT

- Funcional pero limitado

Contadores especializados en crypto México

Preguntas para tu contador:

- ¿Has manejado casos de declaración crypto?

- ¿Cómo aplicas la actualización por INPC?

- ¿Conoces RESICO y cuándo conviene usarlo?

- ¿Has emitido CFDI con pagos en crypto?

- ¿Tienes experiencia con exchanges internacionales?

Costo estimado: $8,000-25,000 MXN/año por gestión completa (declaraciones + asesoramiento + contabilidad).

❓Preguntas Frecuentes (FAQ)

¿Cuánto es el mínimo para declarar crypto en México?

No hay mínimo específico para crypto. Presentas declaración anual si:

- Ingresos totales > $400,000 MXN

- Vendiste bienes (crypto) con ganancia

- Trabajaste para 2+ empleadores

- Otros criterios de obligado

¿Debo declarar si solo compré crypto pero no vendí?

Si no cumples otros requisitos de obligado: NO presentas declaración.

Si SÍ eres obligado por otros motivos: En México NO declaras «patrimonio» al 31/12 como en Argentina. Solo declaras ingresos/ganancias realizadas.

Entonces: Si solo compraste y NO vendiste, y no tienes otros ingresos que te obliguen, NO presentas declaración.

¿Qué pasa si compré crypto con efectivo en P2P?

Fiscalmente: Igual debes declarar cuando vendas. El método de compra no cambia la obligación.

SAT puede preguntar: Si vendes y depositas pesos a tu banco, SAT puede pedir justificación de origen. Guarda evidencia de la compra (chats P2P, comprobantes).

¿Puedo compensar pérdidas crypto con otras ganancias?

Sí:

- Pérdidas por enajenación de crypto compensan ganancias por enajenación del mismo año

- Si no se absorben completamente, puedes amortizarlas contra ganancias futuras (hasta 10 años)

Ejemplo:

- Año 1: Pérdida $50,000 MXN

- Año 2: Ganancia $100,000 MXN

- Ganancia gravable año 2: $100,000 – $50,000 = $50,000 MXN

¿SAT puede ver mis transacciones en la blockchain?

Sí. La blockchain es pública. Con análisis blockchain, SAT puede:

- Rastrear movimientos entre wallets

- Identificar depósitos/retiros de exchanges

- Conectar wallets con identidades (si usaste exchanges con KYC)

¿Conviene RESICO para trading crypto?

Absolutamente SÍ, si cumples requisitos:

- Ingresos hasta $3,500,000 MXN/año

- No tienes salarios >$3.5M de otros empleos

- No eres socio de empresas

Ventaja: Pagar 1-2.5% de ISR en vez de hasta 35%. Ahorro: Hasta 90%.

¿Debo declarar si solo hago HODLing?

No pagas ISR porque no realizaste ganancia.

Declaración anual: Solo presentas si cumples otros requisitos de obligado (ingresos >$400K, etc.), pero la simple tenencia de crypto sin vender NO genera obligación de declarar en México.

¿Qué pasa si me mudo de México?

Si dejas de ser residente fiscal mexicano:

- NO pagas ISR sobre ingresos del exterior

- Debes presentar declaración del período que fuiste residente

- Posible declaración de salida del país

Residencia fiscal: SAT considera que eres residente si:

- Tu casa habitación está en México

- Más del 50% de tus ingresos provienen de México

- Centro de intereses vitales en México

Mudarte fiscalmente requiere planificación, no es automático.

¿Puedo pagar impuestos en crypto?

No. SAT solo acepta pesos mexicanos. Debes convertir crypto a MXN y pagar en MXN (transferencia bancaria, en ventanillas, etc.).

🎯Conclusión: Declarar Crypto en México en 2026

Declarar criptomonedas en México es obligatorio si cumples requisitos de obligado a declarar, y con opciones como RESICO, puede ser más favorable fiscalmente que en muchos otros países.

Los puntos clave que debes recordar:

✅ RESICO es oro puro: Si tienes actividad empresarial crypto con ingresos hasta $3.5M, RESICO te permite pagar solo 1-2.5% de ISR. Es una de las tasas más bajas de Latinoamérica.

✅ Actualización por inflación: Similar a Argentina, México permite actualizar el costo de adquisición por INPC. Con inflación del 4-6% anual, esto reduce significativamente tu ganancia gravable.

✅ Método PEPS obligatorio: Primeras crypto compradas son primeras vendidas. Fundamental llevar registro cronológico.

✅ CFDI para actividad empresarial: Si prestas servicios o tienes actividad habitual, debes emitir facturas electrónicas.

✅ Exchanges mexicanos reportan: Bitso y Tauros cumplen con prevención lavado de dinero y reportan operaciones sospechosas.

✅ Declaración anual en abril: Todas las personas físicas obligadas presentan en abril (del 1 al 30).

✅ Sanciones significativas: 55-75% del impuesto omitido + recargos + actualización. Puede llegar a delito penal si superas $3M MXN defraudados.

✅ CRS en implementación: México ya participa en intercambio automático de información fiscal. Exchanges internacionales comenzarán a reportar.

✅ Consulta profesional: Contador especializado te optimiza (especialmente RESICO) y evita errores costosos.

Próximos Pasos Recomendados

Si nunca declaraste crypto antes:

- Revisa tu situación: ¿Eres obligado a declarar? ¿Ingresos >$400K? ¿Vendiste crypto?

- Determina tu régimen: ¿Enajenación ocasional o actividad empresarial?

- Evalúa RESICO: Si calificas, es enorme ventaja fiscal

- Busca contador especializado: Preferiblemente con experiencia en crypto y RESICO

- Arma documentación: Excel con operaciones, comprobantes, cálculos INPC

Si ya declaras crypto:

- Verifica que sea correcto: ¿Aplicaste INPC? ¿PEPS? ¿RESICO si calificabas?

- Actualiza tracking: Sistema o Excel con operaciones 2025

- Prepara abril 2026: Declaración anual personas físicas

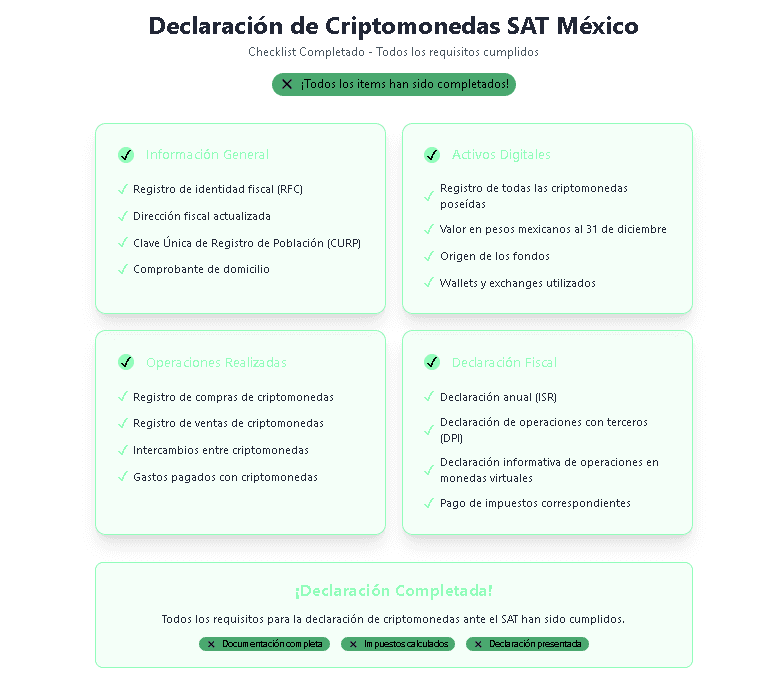

🇲🇽 Checklist: Declarar Crypto en SAT

Tu guía completa paso a paso para cumplir con el SAT

Progreso Total

0/27 completadosPreparación

0/5Enajenación

0/6RESICO

0/5CFDI

0/5Declaración Anual

0/6Consejo Pro México

¡RESICO es oro puro! Si calificas (ingresos hasta $3.5M MXN), pagas solo 1-2.5% de ISR vs hasta 35% del régimen general. Es la tasa más baja de LATAM. La actualización por INPC es CRÍTICA: reduce tu ganancia gravable significativamente (con 4-6% inflación anual). Método PEPS obligatorio. Emite CFDI si cliente mexicano lo pide. Los exchanges Bitso y Tauros reportan operaciones sospechosas. Declaración anual en abril.

Advertencia Importante

Esta checklist es orientativa. Cada situación fiscal es única y las leyes mexicanas cambian frecuentemente. Te recomendamos SIEMPRE consultar con un contador público certificado especializado en criptomonedas antes de presentar declaraciones. Las multas pueden superar el 75% del impuesto omitido + recargos + actualización.

📊Recursos adicionales:

Si quieres aprender sobre otros países:

- Cómo declarar criptomonedas en España

- Declarar criptomonedas en Argentina

- Declarar criptomonedas en Colombia

- Calculadora de impuestos crypto

Para entender mejor las criptomonedas:

🔗Recursos Relacionados

🟢 Para principiantes:

- Qué es Bitcoin para principiantes – Introducción básica

- Cómo comprar Bitcoin – Tutorial paso a paso

🟡 Tutoriales relacionados:

- Tutorial Binance – Exchange más usado

- Comparativa de Exchanges 2025 – Encuentra el mejor

🛡️ Seguridad:

- Guía de Seguridad Cripto Completa – Protege tus activos

- 10 Estafas Comunes – Evita fraudes

🧾 Otros países LATAM:

- Declarar criptomonedas en Argentina 2025-2026 – Guía AFIP

- Declarar criptomonedas en Colombia 2026 – Guía DIAN

⚠️Aviso Legal

Esta guía es únicamente informativa y educativa. No constituye asesoramiento legal, contable ni tributario. La legislación fiscal mexicana cambia frecuentemente y cada situación personal es diferente.

Te recomendamos encarecidamente consultar con un contador público certificado especializado en criptomonedas antes de tomar decisiones fiscales. Las sanciones por errores en declaraciones pueden ser muy altas e incluir multas, recargos, actualización y procedimientos de ejecución.

LaCryptoGuía no se responsabiliza por pérdidas, multas o sanciones derivadas del uso de la información de este artículo. Toda información está actualizada a diciembre 2025 y puede haber cambiado al momento de lectura.

Para consultas específicas sobre tu situación, contacta al SAT directamente:

- Web: sat.gob.mx

- Teléfono: 55 627 22 728 (CDMX)

- MarcaSAT: 627 22 728 (resto del país)

- Chat SAT disponible en portal

📅 Actualizado: Diciembre 2025

⏱️ Tiempo lectura: 17 minutos

✍️ Autor: Equipo LaCryptoGuía

📖 Categoría: Impuestos

🔑 Palabra clave: declarar criptomonedas mexico sat

🏷️ Etiquetas: méxico, sat, impuestos, declaración, criptomonedas, isr, resico